(原标题:基金投资组合的定时再平衡和定额再平衡)在线炒股按月配资

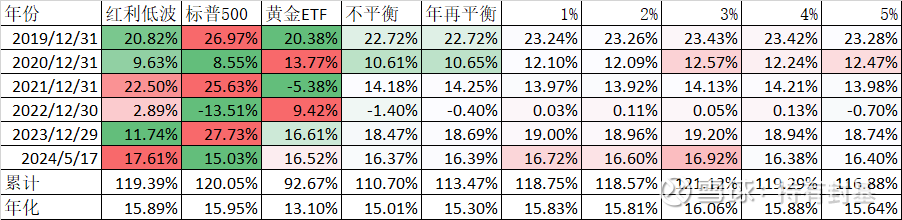

我们知道,再平衡是投资组合的增强,比如我说过多次的三因子组合中,红利低波ETF(512890)、标普500ETF(513500)、黄金ETF(518880)这三个品种如果从红利低波最早的2019年1月18日开始到2024年5月17日至,分别上涨了119.39%、120.05%、92.67%。如果不做再平衡,三个品种初始各取三分之一仓位,那么最终这个组合上涨了110.70%。

如果每年年底最后一个交易日做一次再平衡,也就是通过买卖这三个品种,使得他们的仓位恢复到各三分之一。那么通过计算可以知道,这个组合累计上涨了113.47%。比不做再平衡多了不到3%,而且使得唯一亏损的2022年的亏损额度从不做再平衡的1.40%降低到0.40%。

奥秘就在于再平衡的实质是以年度为单位的高抛低吸。我们看2022年为什么会从原来亏损1.40%降低到0.40%呢?主要是2019-2021这3年里涨的最好的是标普500,最差的是黄金,所以如果不做再平衡,那么肯定是在2022年标普500的仓位超过三分之一,而黄金的仓位低于三分之一。恰恰2022年走了一次均值回归,涨的最好的是前面几年弱的黄金ETF,跌的多的是标普500,所以再平衡就起了正向作用了。

通常的再平衡,都是定时的,也就是说事先确定了做再平衡的日期,或者一年一次,或者半年一次,甚至一个月一次。定时虽然操作方便,但每一段时间的涨跌差异很大,定时再平衡不一定合理。就像我们满仓轮动,大部分也是定时的,但有时排名相差只有1-2位,轮动可能不一定有效。

就像满仓轮动中我们除了定时轮动,还可以定排名轮动一样。组合除了定时再平衡,也可以定额再平衡。

怎么定额再平衡呢?我们还是举上面红利低波、标普500和黄金ETF为例,普通的定时再平衡,是每年年底最后一个交易日做的。而定额的触发不是时间,是仓位差,比如我们设定三个品种里最大仓位减去最小仓位超过1%-5%就触发再平衡,通过计算得到下表:

我们通过上表可以知道,当仓位差达到3%的时候,对应的累计收益率121.12%是最大了,而且不管是1%还是5%的仓位差再平衡,最低收益率116.88%不仅仅超过了不做再平衡额110.70%,也超过了年度再平衡的113.47%。

至于再平衡的佣金和操作成本,在这里是微乎其微的,因为不是全仓操作。以3%仓位差的再平衡为例,5年多一共发生52次再平衡,操作最多是3%,就算佣金加冲击成本是0.02%,那么0.02%*3%*52=0.03%。年化就几乎影响了。

当然,有人会觉得这点增厚太不过瘾了,既然是均值回归,那么我是否可以在三因子组合里每年都全仓买上一年表现最弱的。我们试着计算一下:2019年因为没有前面的数据,我们姑且取平均值22.72%,2020年买了前一年最弱的黄金ETF,结果涨了13.77%;2021年买了前一年最弱的标普500,结果涨了25.63%;2022年买了前一年最弱的黄金ETF,结果涨了9.42%;2023年买了前一年最多的标普500,结果涨了27.73%;2024年买了前一年最弱的低波红利,结果涨了17.61%,累计这样涨了188.32%,年化高达21.99%。

仔细看每一年,几乎都完美的踏准了节奏,但关键是这样的规律在过去发生了,将来不一定发生,连续2年最弱也不是不可能的。所以宁可用3%仓位差来“微整容”,也不要大进大出的,一旦失效影响将非常大。

最后再次重申,不管是定时还是定额的再平衡,不是什么品种的组合都起作用的,必须满足两个条件,第一是长期向上,第二是品种之间的相关性小。ETF基金的场内买卖比较适合做再平衡。股票因为不确定性大,开放式基金赎回到账不是很及时而且费用相对高一些在线炒股按月配资,都不太适合做组合的再平衡。